بزرگنمايي:

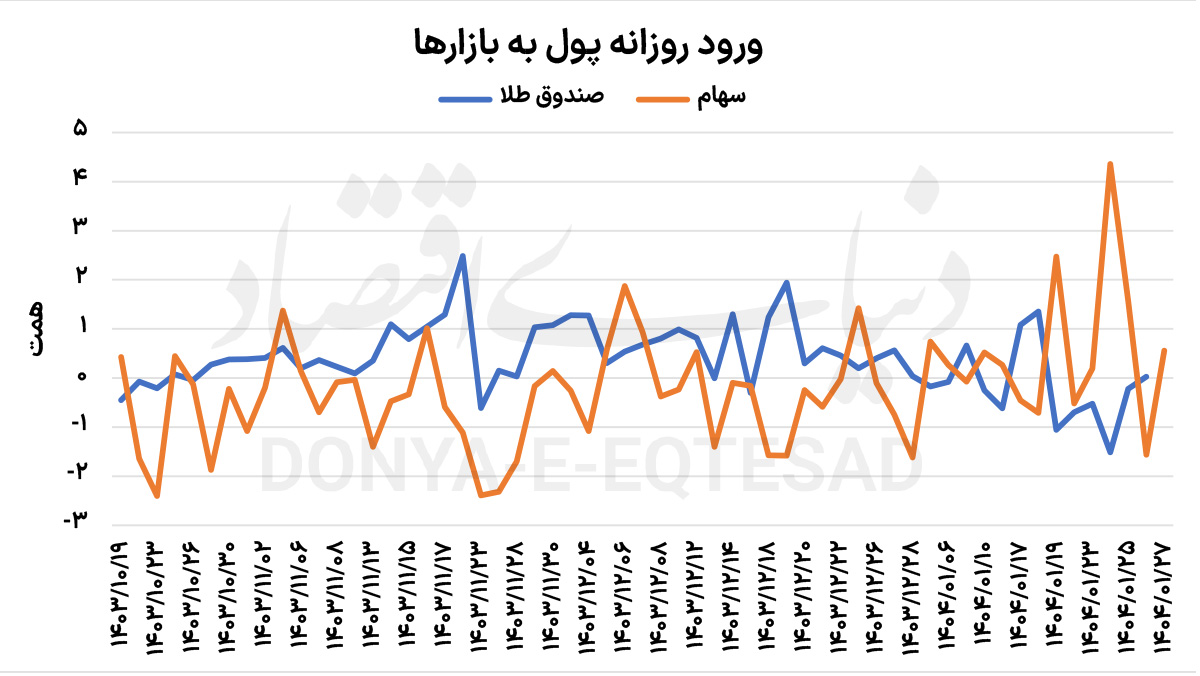

بازار آریا - دنیای اقتصاد - علیقاسمی : کاهش ریسکهای سیاسی بالاخره پولهـای حقیقی را به سمت بورس تهران روانه کرد. از سقف اردیبهشت1402، همزمان با اعمال سیاستهای انقباضی و پس از آن آغاز تنشها در منطقه، صندوقهای طلا موفق شدند پولهای حقیقی قابلتوجهی را جذب کنند. طی سالیان اخیر شکاف استقبال حقیقیها از بازار سهام و صندوقهای طلا حکایت از آن دارد، سطح تنشهای سیاسی و نوسانات اقتصادی بهطور میانگین بالاتر از میانگین سالهای قبل است. این امر سبب شدهاست تا سرمایهگذاران با دید بلندمدت وارد بازار سهام و نسبت به اخباری که منتشر می شود «بیش واکنشی » داشته باشند.

آرامش نسبی حاکم بر فضای روابط خارجی ایران، موجب شد تا برخلاف چند سالاخیر بورس تهران در هفته اخیر، با استقبالگرمی از حقیقیها همراه شود. شاخص بورس با رشد 5درصدی در هفتهای که گذشت بازدهی قابلتوجهی را خلق کرد. طی آخرین روز معاملاتی هفته نیز افزایش 23هزارواحدی شاخص اصلی بورس نشان از تداوم خوشبینی سرمایهگذاران حکایت دارد.

چرا سهامداران

بورس نمیمانند؟

بورس در شرایطی به استقبال یک توافق سیاسی میرود که طی چندین ماه گذشته صندوقهای

طلا بهعنوان رقیب جدی برای بازار

سهام بهشمار میروند. بررسیها نشان میدهد هرگونه ورود

پول حقیقی به بازار

سهام موقتی بوده و با خروج سنگینتر

سرمایه مواجه شدهاست. از سقف اردیبهشت1402، بیش از 86هزار میلیاردتومان

پول حقیقی از بازار

سهام خارج شدهاست. سیاستهای انقباضی شدید در سالآخر دولت سیزدهم موجب شد تا ضمن رشد شدید نرخ بهره،

بورس تهران توان نفسکشیدن نداشتهباشد، همچنین شروع درگیریها در منطقه همزمان با مهرماه سال1402 و 15اکتبر2023، فصل جدیدی را در

بورس تهران و بهخصوص بازار

سرمایه با فرض رونق صندوقهای

طلا رقم زد. در نهایت از اردیبهشت1402 تاکنون بیش

از 55هزارمیلیاردتومان

پول حقیقی وارد صندوقهای

طلا شدهاست. این درحالی است که صندوقهای درآمد ثابت نیز میزبان خوبی برای پولها سرگردان بودند. اما پرسش اصلی آن است که چرا پولها در بازار

سهام باقی نمیمانند و چرا سرمایهگذاران به دیدبلندمدت به این بازار نگاه نمیکنند؟ دلیل اصلی این موضوع روند بلندمدت متغیرهای کلان است که همگی به مقابله برای

بورس صفنشینی کردند. نرخ بهره بهعنوان عامل اصلی

رکود در بورس، از 24درصد طی دو سال به 36درصد رسیدهاست، ضمن آنکه دخالت مستقیم دولت در سودآوری و بعضا صورتهای مالی شرکتها به شکل گستردهتری ادامهیافتهاست، از اینرو انتظار میرود، بازار صرفا با خبرهای کوچک اقدام به نوسانگیریکرده و حتی در نوسانهای بزرگتری مثل رالی آبان1403 که تا اواسط دیماه ادامه داشت، صرفا تعداد اندکی از نمادها بازدهی قابلقبولی داشتند. این درحالی است که دخالت مستقیم بازارساز در شاخص

بورس و محدودیت دامنهنوسان توسط نهادناظر نیز اعتمادها را به بازار

سهام کمرنگتر کردهاست. ریسکهای سیاسی بهعنوان عاملی که وزن آن در تصمیمگیری سرمایهگذاران به حداکثر رسیدهاست، یکی از موانع اصلی

رکود حاکم بر

بورس باشد، بهطوریکه این

رکود در نهایت منجر به استقبال بیسابقه از صندوقهای

طلا شد.

بورس سبز میماند؟

بازار سهام، نشاندادهاست که لزوما بهدنبال یک توافق قوی نیست. صرفا یک ثبات نسبی در رویکرد سیاست خارجی

ایران و منطقیشدن متغیرهای حاکم بر آن، میتواند بازار

سهام را به حرکت درآورد. عبور از مقاومتهای پیشرو و ثبت یک سقف جدید توسط شاخصکل، نتیجه همین ثبات رویهها است. با فرض یک توافق حتی محدود، میتوان انتظار داشت که مفروضات اثرگذار بر

بورس به شکل پایداری به حمایت از بازار

سهام بیایند. اول آنکه کاهش ریسکهای سیاسی در میانمدت، موجب کاهش انتظارات

تورمی و در نتیجه افت نرخ بهره بدونریسک شود.

نرخ بهره بهطور قابلتوجهی بر روند

بورس اثرگذار است و میتواند به رشد شارپی بازار

سهام منجر شود. همچنین،

دلار در بازار آزاد با منشأ سیاسی بالای 100هزارتومان را به خود دید. این میزان رشد نمیتوانست به نفع بازار

سهام تمام شود. همانطور که اشاره شد، کاهش

قیمت دلار در بازار آزاد میتواند به آرامش و ثبات در سایر بازارها منجر شود. جذابیت

طلا و

سکه کاهشیافته و

بورس به گزینه امن سرمایهگذاران تبدیل شدهاست، در نتیجه فضای مناسبی برای رشد

قیمت دلار توافقی و کاهش فاصله قیمتی دو شاخص دلاری فراهم شدهاست. این اختلاف قیمتی اکنون به 27درصد رسیدهاست، در حالیکه در هفتههای گذشته

دلار آزاد 50درصد با

دلار توافقی اختلاف

قیمت داشت. همچنین سناریو تکنرخیشدن

ارز با فرض توافق سیاسی محتمل بهنظر میرسد. با این مفروضات، نسبت

قیمت به سود یا P/E بازار میتواند به شکل قابلتوجهی تعدیل شود، به اینمعنی که با کاهش نرخ بهره، کاهش ریسکهای سیاسی و ثبات رویه در سیاستگذاریهای

اقتصادی از جمله نرخ ارز، این نسبت مهم ارزشگذاری میتواند به سمت 15واحد حرکت کند. این درحالی است که نسبت مذکور اکنون حدود 7.5واحد است.