«دنیایاقتصاد» بازارها را بررسی میکند

اشتغال آمریکا؛ تعیینکننده مسیر بازارها

اقتصاد ایران

بزرگنمايي:

بازار آریا - بازار داخلی

آغاز سرخ هفته

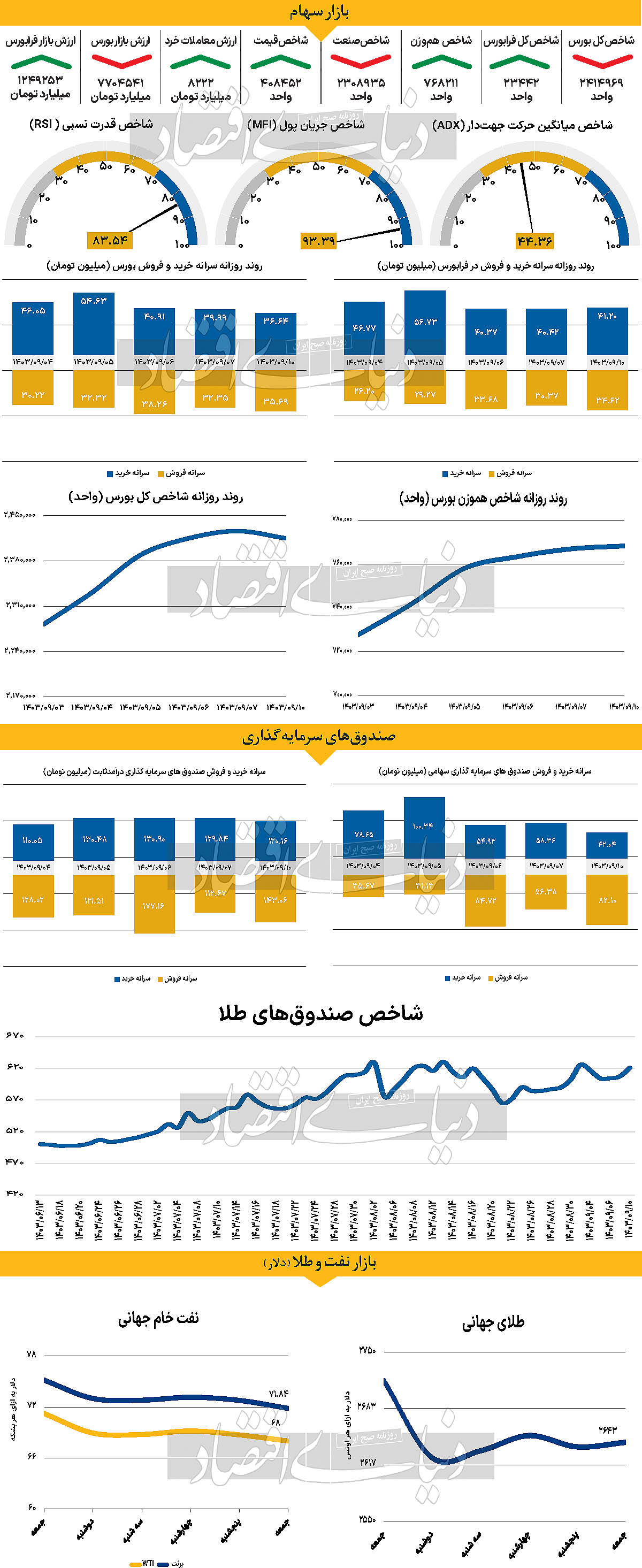

نخستین روز هفته با نزول شاخص اصلی بازار سرمایه به پایان رسید. روز شنبه شاخص کل بورس اوراق بهادار تهران با افت حدود 0.46 درصدی مواجه شد و در نهایت به سطح 2 میلیون و 414هزار واحدی رسید. شاخص کل بورس در حالی افت ارتفاع 11هزار و 186 واحدی را ثبت کرد که شاخص کل هموزن با افزایش یکهزار و 345 واحدی در ارتفاع 768هزار و 211هزار واحدی ایستاد.

در این میان شاخص کل فرابورس مانند شاخص کل هموزن بازار حرکت کرد و حدود 0.08درصد افزایش ارتفاع پیدا کرد و با قرارگرفتن در ارتفاع 23هزار و 442 واحدی کار خود را به پایان رساند.

بررسیهای «دنیایاقتصاد» نشان میدهد روز گذشته سرخپوشی شاخص کل پس از سبزپوشی پنج روزه متوالی در حالی به ثبت رسید که ارزش معاملات سهام و حقتقدم نسبت بهروز چهارشنبه حدود 17درصد رشد داشته و به رقم 8222 میلیارد تومان رسیده است.

همچنین با خروج 506 میلیارد تومانی سرمایه حقیقی معاملات بورس بیشترین خروج از 17مهر را به ثبت رسانده است. بازار سرمایه پس از آغاز مثبت در ساعات ابتدایی روز با افزایش عرضهها روبهرو شد. در این بین به نظر میرسد بازار پس از رشدهای هفتههای گذشته به روند تعادلی و نوسانی روی آورده است.

مهدی صادقینیارکی نایبرئیس اتاق بازرگانی تهران نسبت به راهاندازی بازار ارز توافقی گفت: به میزانی که نرخ ارز به سمت تکنرخی شدن حرکت کند، وضعیت برای فعالان اقتصادی مناسبتر خواهد بود. اگرچه سیاست ارزی کشور، بر اساس نرخ شناور مدیریتشده است که باید نوسانات کنترل شود و این نوسانات با شکل مناسبی اتفاق افتد. باید با نوسانات شدید در فضای اقتصادی کشور مقابله کرد که این موضوع میتواند مانع ناامنی اقتصادی و عدمثبات شود. سیاست ارز توافقی که بانکمرکزی آن را دنبال میکند و واردکنندگان و صادرکنندگان به یکدیگر وصل میشوند و میتوانند به توافق برسند باعث شفافیت بهتر بازار ارز خواهد شد و تاثیر بازار غیررسمی را کاهش میدهد.

بازار خارجی

انتظارات نرخ بهره آمریکا به کدام سو میرود؟

با پایان تعطیلات شکرگزاری در ایالات متحده، توجه معاملهگران به گزارش اشتغال غیرکشاورزی (NFP) و شاخصهای مدیران خرید (PMI) و گزارش ISM معطوف خواهد شد که تاثیر قابل توجهی بر انتظارات مربوط به سیاستهای پولی فدرال رزرو خواهند داشت. در این هفته، دلار آمریکا با کاهش نسبی همراه شد، هرچند تهدیدهای تعرفهای دونالد ترامپ، رئیس جمهور منتخب ایالات متحده، علیه کانادا، مکزیک و چین برای مدتی آن را تقویت کرد. به نظر میرسد معاملهگران با استفاده از فرصت تعطیلات شکرگزاری و پیش از انتشار دادههای حیاتی هفته آینده، اقدام به برداشت سود از موقعیتهای خرید قبلی خود کردهاند. با این حال، بازار همچنان نگرانیهایی درباره سیاستهای دولت تحت رهبری ترامپ دارد، زیرا قیمتگذاریهای بازار نشان میدهد احتمال زیادی برای توقف چرخه کاهش نرخ بهره فدرال رزرو تا پایان سال به وجود آمده است. بر اساس دادههای موجود، احتمال توقف چرخه کاهش نرخ بهره توسط فدرال رزرو در نشست ماه دسامبر حدود 35درصد است و این احتمال در نشست ماه ژانویه به 58درصد میرسد. همچنین، احتمال عدمکاهش نرخ بهره در هر دو نشست، حدود 27درصد ارزیابی شده است. در این شرایط، معاملهگران هفته آینده توجه ویژهای به دادههای شاخصهای مدیران خرید بخش تولیدی و خدمات موسسه ISM برای ماه نوامبر خواهند داشت که به ترتیب در روزهای دوشنبه و چهارشنبه منتشر میشوند؛ اما مهمترین رویداد هفته، انتشار گزارش NFP ماه نوامبر در روز جمعه خواهد بود. با توجه به افزایش فراتر از انتظار تورم در ماه اکتبر، زیرشاخصهای قیمت در دادههای ISM ممکن است به طور دقیق بررسی شوند تا مشخص شود آیا فشارهای تورمی در ماه نوامبر نیز ادامه یافته یا خیر. همچنین، دادههای اشتغال در این شاخصها میتوانند نشانههای اولیهای از وضعیت بازار کار قبل از گزارش رسمی روز جمعه ارائه دهند. اگر شاخصهای ISM نشان دهند اقتصاد ایالات متحده همچنان عملکرد مناسبی دارد، احتمال توقف چرخه کاهش نرخ بهره فدرال رزرو افزایش مییابد و این امر میتواند مجددا موجب تقویت دلار شود. با این حال، اینکه آیا این تقویت به یک روند صعودی قوی و پایدار تبدیل خواهد شد یا خیر، به احتمال زیاد به گزارش NFP روز جمعه بستگی خواهد داشت. برای جلب اعتماد سرمایهگذاران به ادامه روند صعودی دلار، نرخ اشتغال باید از سطح پایین 12هزار نفر در ماه اکتبر به بالای 200هزار نفر بازگردد.

--> اخبار مرتبط تکاپوی

دلار در جهت حفظ سطوح بالا تهدید تعرفهای

ترامپ تردید نسبت به تصمیم فدرال رزرو فعالان در انتظار انتشار 2 داده

تورمی رشد بیوقفه شاخص

دلار

-

يکشنبه ۱۱ آذر ۱۴۰۳ - ۰۰:۱۸:۴۱

يکشنبه ۱۱ آذر ۱۴۰۳ - ۰۰:۱۸:۴۱

-

۶ بازديد

۶ بازديد

-

روزنامه دنیای اقتصاد

روزنامه دنیای اقتصاد

-

بازار آریا

بازار آریا

لینک کوتاه:

https://www.bazarearya.ir/Fa/News/1220155/