نرخ سود بین بانکی به سقف رسید؛ چرا این ابزار قطبنمای بازار پول نشد؟

بزرگنمايي:

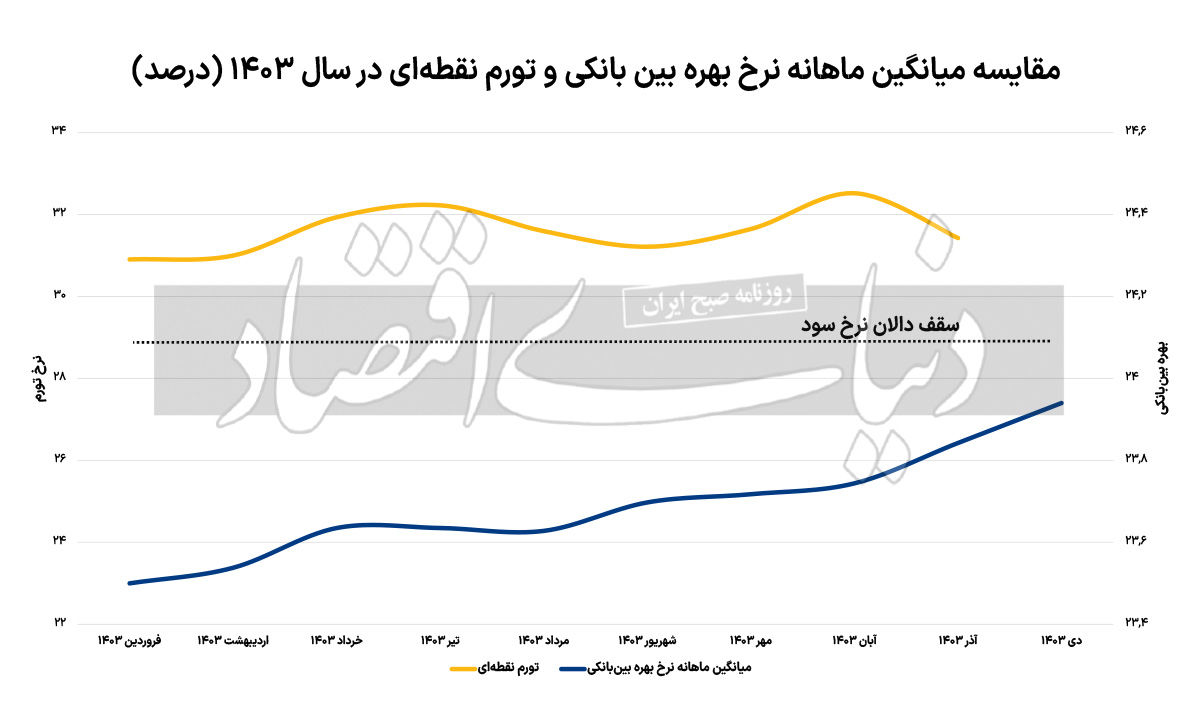

بازار آریا - دنیای اقتصاد : نرخ بهره بین بانکی که متاثر از عملیات بازار باز است به تازگی با ثبت رقم 23.94درصد به سقف تاریخی خود رسید. عملیات بازار باز که از سال1398 توسط بانک مرکزی استفاده میشود در آغاز قرار بود ابزار اثرگذاری در حوزه سیاست پولی باشد و هدفگذاری مربوط به رشد نقدینگی و تورم را برای این نهاد سیاستگذار تسهیل کند. با این حال بررسیها نشان میدهد نرخ سود بازار بین بانکی به هدف اصلی خود برای تبدیل شدن به ابزار اصلی تنظیم جریان پولی کشور نرسیده است و به نظر میرسد که رویکردهای دستوری، در کارکرد این ابزار اثرگذار بوده است. در حال حاضر نیز شکاف مابین نرخ سود بین بانکی و نرخ سود تامین مالی در بازار آزاد بهشدت افزایش یافته و انتظار بر این است که سقف کریدور نرخ سود بازار بین بانکی افزایش یابد. ترکیه با استفاده از سیاستهای انقباضی و افزایش نرخ بهره توانسته است در مسیر مهار تورم گام بردارد و پس از کاهش نرخ تورم، سیاستهای انبساطی را پس از 22ماه آغاز کرده است.

نرخ بهره بین بانکی، یکی از ابزارهای کلیدی بانکمرکزی برای کنترل سیاستهای پولی و مالی کشور است. این نرخ در ایران اخیرا به 23.94درصد رسیده که بالاترین میزان ثبتشده از زمان آغاز عملیات بازار باز در نظام بانکی کشور محسوب میشود. این افزایش نشاندهنده سیاستهای انقباضی بانکمرکزی برای مهار رشد نقدینگی و کنترل تورم است. در این گزارش، پیامدهای این روند، احتمال تغییر کریدور بهرهای و نقش نرخ بهره در شرایط اقتصادی کشور بررسی میشود. نرخ بهره بینبانکی به نرخ سودی اطلاق میشود که بانکها برای تامین کسری نقدینگی روزانه از یکدیگر قرض میگیرند. این نرخ، بهعنوان یکی از شاخصهای مهم برای تعیین نرخ بهره مرجع در شبکه بانکی و بازارهای مالی شناخته میشود.

در ایران، این نرخ اهمیت زیادی در تنظیم سیاستهای پولی و کنترل تورم دارد، اما به دلیل شرایط خاص اقتصادی، نرخ بهره بینبانکی در کشور به مرجع اصلی برای تعیین نرخ تامین مالی در بازارهای غیررسمی تبدیل نشده است. این نرخ نقش مهمی در تعیین شرایط مالی و اقتصادی کشور دارد و نشانگر وضعیت نقدینگی و تمایلات بانکها برای وامدهی است. هرچه نرخ بهره بینبانکی بالاتر باشد، نشاندهنده افزایش هزینه خلق نقدینگی در نظام بانکی است.

عملیات بازار باز چیست؟

منظور از عملیات بازار باز یا (Open market operation) یا (OMO) ، خرید و فروش اوراق قرضه دولتی در بازار بین بانکی برای انبساط یا انقباض میزان پول خلقشده در سیستم بانکی است که توسط بانکهای مرکزی کشورها انجام میشود. خریدها به صورت ریپو انجام میشوند. قرارداد بازخرید (Repurchase Agreement) یا ریپو(Repo) یک قرارداد مالی است که در آن فروشنده موافقت میکند اوراق بهاداری را به خریدار فروخته و متعهد میشود که این اوراق را در تاریخ و قیمت مشخصی (کمی بالاتر از قیمت فروش) در آینده مجددا خریداری کند. هدف از قراردادهای ریپو تامین مالی کوتاهمدت بانکهاست و بانکها میتوانند با این قرارداد با نرخ بهره مناسب، نقدینگی موردنیاز خود را از طریق بانکمرکزی تامین کنند. در ریپوی مستقیم عملیات بازار باز به سیستم بانکی پول تزریق میکنند و رشد نقدینگی را افزایش میدهند، در حالی که فروشها عکس این را انجام میدهند.

سقف تاریخی نرخ بهره بینبانکی

به گفته کارشناسان یکی از دلایل کلیدی افزایش نرخ بهره بینبانکی، سیاستهای انقباضی بانکمرکزی است که برای مهار رشد نقدینگی اتخاذ شده است. رشد نقدینگی در ماههای اخیر به شکل قابلتوجهی افزایش یافته و بانکمرکزی تلاش کرده است با افزایش نرخ بهره بین بانکی، از تزریق بیش از حد پول به اقتصاد جلوگیری کند.

با افزایش نرخ بهره بین بانکی، هزینه تامین نقدینگی برای بانکها افزایش یافته و در نتیجه نرخ سود تسهیلات بانکی نیز بالا میرود. همچنین افزایش نرخ بهره تسهیلات، تمایل متقاضیان برای اخذ وام را کاهش میدهد که میتواند به کاهش تقاضا در بخشهای مختلف اقتصادی منجر شود. افزایش نرخ بهره بینبانکی میتواند به بانکها فشار وارد کند تا نرخ سود سپردههای بانکی را افزایش دهند. اگر دولت برای تامین مالی نیاز به استقراض از بانکها داشته باشد، افزایش نرخ بهره میتواند هزینههای دولت را افزایش دهد.

نرخ بهره حقیقی و تاثیر آن بر سیاستهای پولی

بانک مرکزی در حال حاضر کریدور نرخ بهره بین بانکی را در محدوده 23 تا 24درصد تعیین کرده است. این محدوده بهمنظور کنترل نرخ بهره و جلوگیری از نوسانات شدید در بازار تعیین شده است. با این حال، رسیدن نرخ بهره به سقف 23.94درصد نشان میدهد که احتمال عبور این نرخ از سقف کریدور وجود دارد. در چنین شرایطی،

بانک مرکزی ممکن است مجبور به افزایش کریدور بهرهای خود شود. اگرچه براساس اعلام مسوولان

بانک مرکزی هنوز تصمیمی برای تغییر کریدور بهرهای نگرفته است.

در شرایطی که کشور با نرخ

تورمی بالای 30درصد مواجه است، کریدور بهرهای زیر این سطح، نرخ بهره حقیقی را منفی میکند. نرخ بهره حقیقی، تفاوت میان نرخ بهره اسمی و نرخ

تورم است و نقش مهمی در جذب سرمایهگذاری و پسانداز در

اقتصاد دارد. نرخ بهره حقیقی منفی نشاندهنده آن است که سود حاصل از سرمایهگذاری مالی کمتر از زیان ناشی از

تورم است که انگیزه برای پسانداز را کاهش داده و ترجیح برای سرمایهگذاری در داراییهای غیرمولد، مانند

ارز و

طلا را افزایش میدهد.

این وضعیت میتواند به ایجاد نوسانات

اقتصادی و کاهش اعتماد عمومی به سیاستهای پولی منجر شود. از سوی دیگر، بانکمرکزی با ابزارهایی مانند افزایش نرخ بهره اسمی و اصلاح سیاستهای مالی میتواند نرخ بهره حقیقی را تعدیل کند.

چرا ابزار نرخ بهره در

ایران مورد استفاده قرار نمیگیرد؟

بانک مرکزی

ایران از ابزارهای مختلفی برای مدیریت نرخ بهره بینبانکی استفاده میکند که از مهمترین آنها، عملیات بازار باز است. این عملیات شامل خرید و فروش اوراق بدهی دولتی برای تنظیم نقدینگی و کنترل نرخ بهره در بازار است. با این حال،

بانک مرکزی در سالهای اخیر استفاده موثر از ابزار نرخ بهره بینبانکی را برای کنترل رشد نقدینگی کنار گذاشته است. این در حالی است که بسیاری از تجربههای موفق در کنترل

تورم همچون ترکیه از ابزار نرخ بهره برای کنترل رشد نقدینگی و در وهله دوم، کنترل

تورم استفاده کردهاند. اگرچه استفاده از ابزارهای پولی و کنترل مقداری بدون کنترل شیوه تامین مالی دولت، معضل

تورم و رشد نقدینگی را در کشور کنترل میکند، با این حال، استفاده از سیاست پولی نیز بخشی از پازل سیاستی است که نهادهای تصمیمگیر پولی و مالی برای کنترل

تورم باید به کار بگیرند.

-

شنبه ۸ دي ۱۴۰۳ - ۰۰:۱۰:۲۴

شنبه ۸ دي ۱۴۰۳ - ۰۰:۱۰:۲۴

-

۹ بازديد

۹ بازديد

-

روزنامه دنیای اقتصاد

روزنامه دنیای اقتصاد

-

بازار آریا

بازار آریا

لینک کوتاه:

https://www.bazarearya.ir/Fa/News/1236248/