بزرگنمايي:

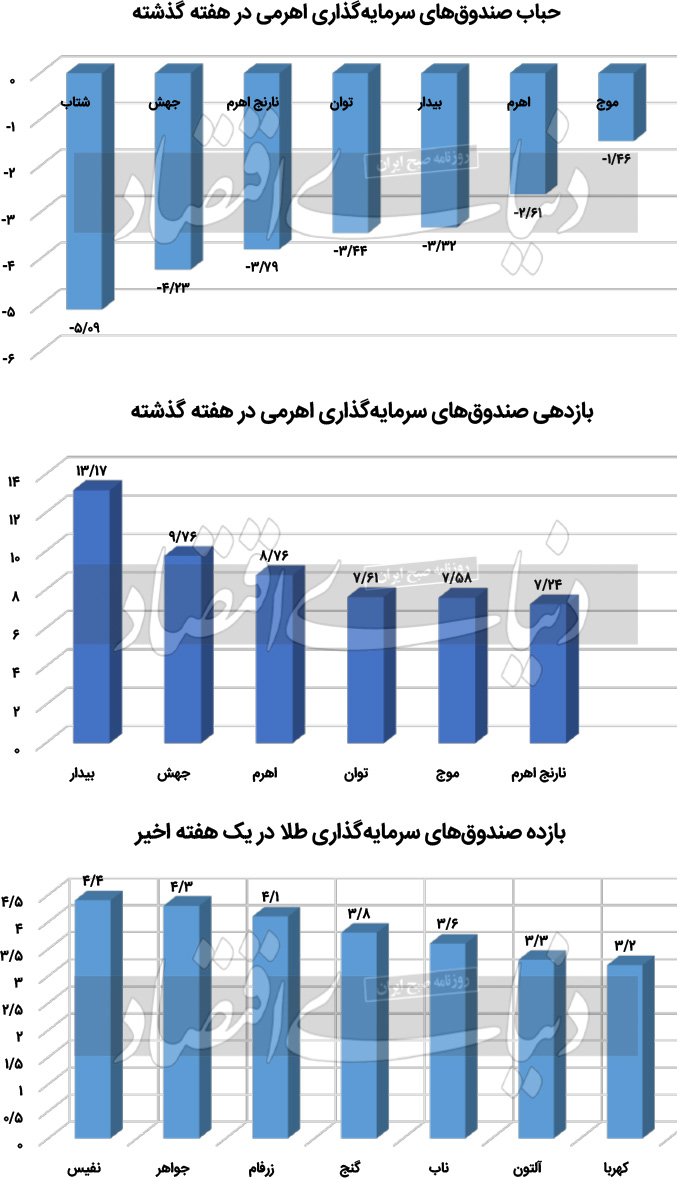

بازار آریا - هادی اکبری/ کارشناس صندوقهای سرمایهگذاری بررسی وضعیت بازار صندوقهای سرمایهگذاری در هفتهای که گذشت، نشان میدهد که بازدهی صندوقهای اهرمی، اگرچه همچنان در بین صندوقها پیشتاز بود، اما نسبت به هفته قبل کاهش یافت و همزمان، صندوقهای درآمد ثابت شاهد خروج نقدینگی بودند و در مقابل حدود هزار میلیارد تومان پول وارد صندوقهای طلا شد.

هفت صندوق سرمایهگذاری اهرمی دوهفته قبل بازدهی 14 تا 10درصدی را ثبت کرده بودند، اما در هفته اخیر بهجز یک صندوق که بازدهی 13درصدی داشت، 6صندوق بعدی بازدهی 7 تا 9درصدی داشتند. کاهش نرخ رشد بازدهی اهرمیها در واقع واکنشی به کاهش رشد بازار

سهام و شاخص کل، افزایش ریسک نگهداری و ترس بازار از ریزش ناگهانی و تلاش سهامداران برای ذخیره سود به شمار میرود.

طولانی شدن دوره

رکود بازار

سهام در چهارسال اخیر تا اوایل آبانماه سالجاری و ریزش ارزش این صندوقها نسبت به ارزش ذاتی (NAV) در دوره

رکود باعث شده است تا بهرغم رشدهای بالا در هفتههای اخیر، این صندوقها همچنان در وضعیت حباب منفی قیمتی باشند؛ به این معنی که هنوز ارزش آنها از ارزش ذاتی پایینتر باشد.

علاوه بر روند بازدهی گذشته و حباب قیمتی صندوق، شاخص دیگری که در زمان انتخاب صندوق اهرمی مورد توجه سرمایهگذاران قرار میگیرد، ضریب اهرم است که در صندوقها متفاوت بوده و ارتباط مستقیمی با ریسک صندوق دارد.

در شرایط صعودی بازار هرچه ضریب اهرم بالاتر باشد، بازدهی بیشتری نیز برای دارندگان صندوق به همراه میآورد و برعکس.

صندوق «موج» که بیشترین ضریب اهرمی را دارد، از ابتدای آبانماه تاکنون با کسب 63درصد، بیشترین بازدهی را در بین صندوقهای اهرمی داشته و صندوق «توان» که کمترین ضریب اهرمی را دارد در این مدت 40.4درصد بازدهی کسب کرده است.

موضوع مهم دیگری که برای فعالان بازار

سرمایه اهمیت دارد، این است که صندوقهای اهرمی،

سهام کدام صنایع را خریداری و

سهام چه صنایعی را فروختند. بررسیها نشان میدهد که پنجصنعت با بیشترین میانگین خرید توسط صندوقهای اهرمی از ابتدای آبانماه تاکنون، به ترتیب

صنعت کانیهای فلزی، دارویی، فرآوردههای نفتی، سختافزار و تجهیزات و پتروشیمی بوده و در مقابل پنجصنعت با بیشترین میانگین فروش توسط این صندوقها به ترتیب

صنعت سرمایهگذاری، طلا،

فلزات غیرآهن، فولاد و پتروشیمی اوره بوده است.

درخشش صندوقهای

خودرو و سیمان

صندوقهای بخشی اگرچه به دلیل عدماستفاده از ضریب اهرم، نسبت به صندوقهای اهرمی ریسک کمتری دارند، اما به دلیل پرتفوی کمتنوعتر و همگنتر، نسبت به بازار

سهام و سایر صندوقها از درجه ریسک بالاتری برخوردارند.

بررسی عملکرد صندوقهای بخشی نشان میدهد صندوقهای بخشی در

صنعت خودرو شامل «اتوآگاه»، «خودران» و «تختگاز» در آبانماه به ترتیب بازدهی 21.8، 17.5 و 16.5درصدی داشتهاند.

همچنین صندوقهای بخش سیمان شامل «سیمانو» و «سمان» در این مدت به ترتیب 18.6 و 18.4درصد بازدهی کسب کردهاند. صندوقهای «پتروآبان»، «پتروداریوش» و «پتروما» در

صنعت پتروشیمی نیز به ترتیب 17، 15.7، 13.3درصد بازدهی داشتند.

صندوقهای بخش

فلزات شامل «روبین»، «متال» و «آذرین» نیز در یکماه گذشته بهترتیب با کسب بازدهی 9.8، 802 و 7.4درصدی در صدر صندوقهای این گروه قرار گرفتند.

در هفتهای که گذشت، صندوق بخش دارویی مفید در سهروز هزار میلیارد تومان پذیرهنویسی کرد که در شرایط فعلی رکورد مناسبی به حساب میآید. بازدهی صندوقهای هر گروه در وهله اول از وضعیت بازدهی

سهام صنعت مربوطه در بازار

سهام و در وهله بعد از ترکیب

سهام شرکتهای تحت مدیریت نشات میگیرد. مزیت صندوقهای بخشی استفاده از اطلاعات و تحلیلهای تخصصی و آشنایی عمیقتر مدیران و کارشناسان صندوق با وضعیت شرکتهای تحت مدیریت است.

خروج

پول از درآمد ثابتها

صندوقهای درآمد ثابت از نظر بازدهی، نوسان چندان و تفاوت زیادی با هم ندارند. از میان صندوقهای این گروه (ETF بدون تقسیم سود) «کارین» با نرخ سود موثر سالانه 31.8درصد در صدر و صندوق «کامیاب» با 28.3درصد در انتهای بازدهی این گروه قرار میگیرد.

اگرچه این گروه از صندوقها ریسک بسیار کمی دارند و اشخاص ریسکگریز بازار که خواهان کسب بازدهی بیشتر بوده اما مایل نیستند

پول خود را با نرخ 23درصد در

بانک سپردهگذاری کنند، در این صندوقها سرمایهگذاری میکنند و همواره برای گروهی از اشخاص حقیقی و حقوقی محل امن سرمایهگذاری به شمار میروند، اما در هفتههای اخیر با رونق بازار

سهام و صندوقهای موازی، سرعت خروج نقدینگی از این صندوقها و ورود به بازارها و صندوقهای پر بازده شدت گرفته است.

برآورد میشود که در هفته اخیر به طور میانگین روزانه حدود 800 تا 950میلیارد تومان نقدینگی از صندوقهای درآمد ثابت خارج و بخش مهمی از آن وارد بازار

سهام و سایر صندوقهای سرمایهگذاری شده است.

برگشت نقدینگی به صندوقهای طلا

مهمترین خبر مربوط به صندوقهای

طلا در هفتهای که گذشت، ورود حدود هزار میلیارد تومان نقدینگی به این صندوقها و عبور ارزش داراییهای این گروه از مرز 77هزار میلیارد تومان است.

اگرچه

قیمت جهانی

طلا در هفتهای که گذشت تغییر ملموسی نداشت، اما در بازار داخلی، ارزش

دلار از مرز 72هزار تومان گذشت و به تبع همین ارزش

طلا و انواع

سکه نیز روند صعودی به خود گرفت و ارزش صندوقهای

طلا نیز افزایش یافت.

بازدهی صندوقهای

طلا که از اوایل آبان تا پایان هفته اول آذر، به دنبال رونق بازار

سهام و افت

قیمت جهانی

طلا در مسیر نزولی و خروج نقدینگی قرار گرفته بود، در هفته دوم آذر تغییر جهت داد و روند صعودی به خود گرفت و بخشی از کاهش بازدهی خود را در آبانماه جبران کرد.

صندوقهای

طلا اگرچه در یکماه و نیم اخیر بازدهی چندانی نداشتهاند،

اما از نظر بازدهی یکساله همچنان در صدر بازارها قرار دارند. این صندوقها در یکسال اخیر در ترکیب داراییهای تحت مدیریت (AUM) عمدتا گواهی سپرده

طلا را حفظ کرده و دلیل افت کمتر در هفتههای اخیر نیز همین مورد است.